은퇴하고 나면 얼마나 쓰게 되는지를 계산하기가 쉬운 일은 아니다. 은퇴를 하게 되면 생각하지도 못했던 일들이 튀어 나오기 때문이다. 이런 예기치 못한 지출은 안락한 은퇴 생활에 문제가 될 수 있고 적지 않게 고통을 줄수 있다. 플로리다 잭슨빌 비치의 마댐 밴 위 재정 플래너는 “은퇴 후에는 모자라는 재정을 다시 회복시키기 어렵다”면서 “다른 직업을 찾을 수도 있겠지만 전문 지식이 없는 한, 모든 사람들이 다 이런 직업을 찾아 다시 돈을 벌 지는 못한다”고 말했다. 월스트릿 저널은 재정 어드바이저들과의 인터뷰를 통해 은퇴 재정 계획을 세울 때 가장 많이 저지르는 실수를 정리했다.

집관리 수리 매년 집값의 3% 소요, 의료비 . 약값도 예상보다 커

■가족 돕기

은퇴후 돈에 쪼들리게 된다만 간단히 부족한 만큼 지출을 줄이면 된다. 그런데 자녀나 손주들이 엮이면 문제는 달라진다. 찾아와 손을 내미는 가족들에게 ‘노’라고 말하기는 매우 어려울 것이다.

그렇다고 ‘예스’라고 말하기도 어렵다. 잘못했다가는 그동안 모아 놓았던 은퇴 자금을 상당부분 잃을 수 있기 때문이다. 자녀들이 학자금 융자를 제때 갚지 못하면 보증을 서줬던 부모가 자녀들의 학자금 대출금을 대신 갚아줘야 하는데 이로인해 은퇴 재정에 문제가 생기는 사람들을 많이 볼 수 있다.

버지니아 샬롯스빌의 마크 맥카론 재정 플래너는 딸아이의 결혼비용을 대준지 얼마 지나지 않아 또다른 딸의 결혼이 임박해 어려움을 겪고 있는 한 은퇴 부부의 재정 설계를 맡아보고 있다. 맥칼론 플래너는 이들 부부가 현금을 가지고 있는데 은퇴 후 딸들의 결혼 비용까지 대줄 것이라고는 생각하지 못했다고 전했다. 결국 결혼 비용을 위해 이들 부부가 비상금을 모아뒀던 현금을 꺼내 사용해야할 판이다.

■추가로 비싼 지출 항목

은퇴를 앞둔 사람들은 종종 하루하루의 지출만을 꼼꼼하게 따져보곤 한다. 하지만 가장 예상하기 쉬우면서도 쉽게 잊어버릴 수 있는 추가 지출 품목에 대해서는 별로 생각해보지 않는다. 예를 들어 새 차를 사야 하는 경우나 집 지붕을 교체하는 등의 일들이다.

이렇게 어쩔 수 없이 추가로 돈을 써야 하는 경우가 생긴다면 그동안 모아 뒀던 버젯에 큰 구멍이 뚫릴 수도 있다. 애리조나 스캇데일의 대나 앤스파치 재정 플래너는 집을 소유하고 있다면 매년 관리비로 집 가격의 3% 정도는 예상해야 하며 또 자동차 구입비 역시 생각해 둬야 한다고 조언했다.

그런데 은퇴자들이 주의해야 할 점 중 하나는 401(k)나 기타 세금 유예 은퇴 플랜에서 몫 돈을 찾게 된다면 과세 소득이 크게 늘어나 이로인한 과세 등급이 높아질 수 있다고 앤스파치 플래너는 말했다.

따라서 한꺼번에 큰 돈을 찾는 것 보다 2~3년 계획을 세워 조금씩 단계적으로 돈을 찾는 절세 전략이 필요하다.

변호사로 일하다 최근 은퇴한 사우스캐롤라이나 그린빌의 벨린다 엘리슨은 예상치 못하게 지출할 때를 대비해 정원 관리비용으로 일정 기금을 모아뒀다. 그녀는 얼마전 1만 달러를 찾아 집 마당이 있던 큰 나무를 제거했다. 엘리슨은 100년 넘은 집을 가지고 있어 집 개축 비용으로도 별도의 돈을 모아뒀다. 그렇다고 엘리슨 주변 사람들이 다 이런 돈을 모아두고 있지는 않다. 엘리슨은 “친구 중에는 새 타이어 교환 비용도 없어 어려워 하는 친구도 있다”고 전했다.

■엔터테인먼트

사우스캐롤라이나 웨스트콜럼비아의 닐 브라운 재정 어드바이저는 많은 은퇴자들은 일을 그만둘 때 여흥 비용이 얼마나 올라 있는지를 보고 놀란다고 말했다.

일주일에 5~6일 일을 하고 쉬는 날 찾았던 엔터테인먼트라면 근 부담이 되지 않겠지만 직장을 그만두고 1주일에 5~6일 놀 때는 결과다 매우 다르다고 그는 덧붙였다.

워싱턴 DC에 있는 ‘종업원 베니핏 연구소’(Employment Benefit Research Institute)가 발표한 보고서에 따르면 2015년 65~74세 미국인들은 1년에 평균 5,832달러를 엔터테인먼트 비용으로 지출하고 있다. 그러나 나이가 더 들면서 이 비용은 줄어 85세 이상 은퇴자는 평균 2,232달러를 지출하는 것으로 나타났다.

■의료비용

연방정부가 제공하는 시니어 메디케어를 가지고 있다고 해도 은퇴 후 의료 비용으로 어려움을 호소하는 은퇴자들이 많다.

루이지애나 코빙톤의 조앤 콕스 재정 플래너는 60대 후반의 결혼한 부부는 의료비용으로 1년에 1만3,000달러는 예상해야 한다고 전했다.

대략 8,000달러의 메디케어와 보충 보험(메디갭) 보험료, 처방전 약값으로 1,200달러, 또 코페이먼트 등 자기 부담금 3,700달러가 포함돼 있다.

콕스 플래너는 “고객들의 재정 계획을 세워줄 때는 은퇴를 대비한 자금이 풍부한 것 같지만 실제 의료 비용을 빼보면 예상보다 자금이 그리 많지 않은 것을 확인 할 수 있다”고 말했다.

은퇴자들은 예상보다 많은 약값에 놀라곤 한다. 고객들이 가지고 있는 메디케어 옵션을 평가해주는 롱비치의 데이빗 아미스 재정 플래너는 “60세에 접어들면 약값이 얼마나 들어갈지 정확하게 예측하기는 힘들다”고 말했다. 그는 “예를 들어 메디케어 혜택이 시작되는 65세때 앞으로 80대에 복용하게 될 비싼 브랜드네임 약품을 처방 받을지 전혀 예상 할 수 없다”고 설명했다.

부유한 은퇴자들은 약값 이외에도 보험료를 보통사람들 보다 더 내야 한다. 메디케어 파트 B와 파트 D는 수입에 따라 보험료가 달라진다. 여기서 말하는 수입이란 세금 공제 이자를 합친 ‘변경된 조정후 총 수입’(modified adjusted gross income·MAGI)을 말하는데 개인 8만5,000달러, 부부 17만달러 이상이면 더 비싼 보험료를 내게 된다. 메디케어 파트 B 표준 보험료는 134달러 이지만 MAGI가 개인 16만달러, 32만 달러(부부) 이상의 수입이면 파트 B 보험료는 428.60달러이며 파트 D는 파트 D 보험료에 최고 74.80달러를 추가로 내야 한다.

■롱텀 케어(장기 간병)

롱텀 케어가 아마도 은퇴후 예기치 못하게 지출되는 가장 큰 비용이 될 것이다. 뱅가드 그룹이 올봄에 발표한 연구보고서에 따르면 은퇴자의 대략 15%는 롱텀 케어 비용으로 25만 달러 이상을 지출하게 된다. 그런데 문제는 누가 이 15%내에 들어갈 것인가를 전혀 예측하지 못한다는 것이다. 은퇴자의 대략 50%는 롱텀 케어 비용을 전혀 지출하지 않으며 25%는 롱텀케어 비용으로 10만 달러 미만의 돈을 지출한다.

뱅가드의 콜린 재콘니테 시니어 투자 분석가는 “계획을 세우기가 대단히 어렵다”고 말했다.

재정 플래너들은 롱텀케어 보험에 가입할 것을 적극 권장해 왔다. 하지만 최근 수년간 보험회사들이 비용을 지나치게 낮게 잡으면서 시장이 크게 위축된데다가 아예 신규 판매는 하지 않고 있다. 대신 일부 보험사는 생명보험에 롱텀케어 보험을 함께 포함시키는 하이브리드형 보험을 내 놓고 있다. 이런 보험은 롱텀케어가 필요할 때 가입자들이 사망 보상금에서 사용할 수 있도록 한다.

■장수

사람들이 은퇴 경비를 계획할 때 가장 많이 실수하는 부분 중 하나가 바로 수명이다.

전국 건강통계센터에 따르면 평균 65세 미국인들은 19.4년을 더 사는 것으로 나타났다. 이 수명은 평균이므로 이보다 더 오래사는 사람들이 많을 것이다. 그렇다면 당연히 비용도 더 들고 돈도 더 필요하다.

아메리칸 칼리지 재정학과 데이빗 리텔 교수는 “모든 사람들이 젊어서 죽는 걱정을 하는데 이제는 너무 오래 사는 것을 더 걱정해야 할 판”이라고 말했다.

<김정섭 기자>

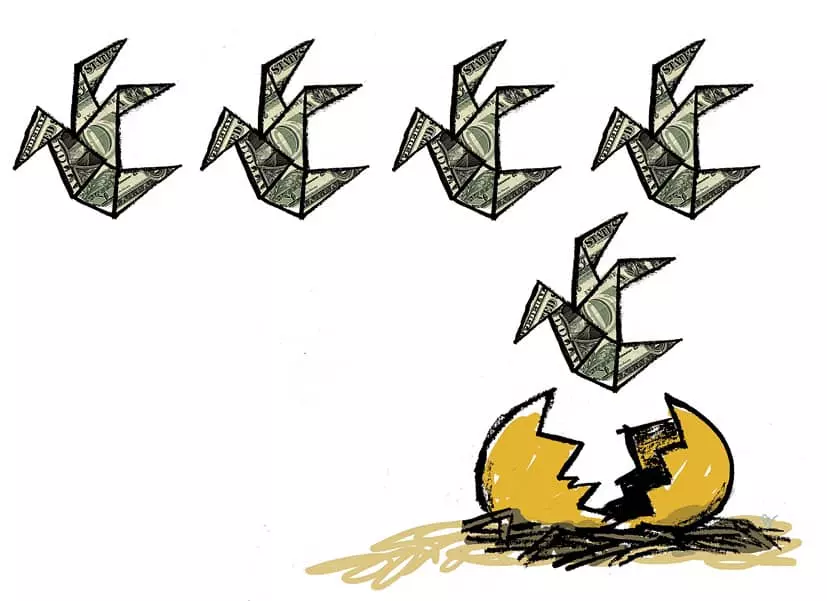

은퇴 재정을 세울 때 보통 1일 지출 경비를 중심으로 계산한다. 하지만 뜻하지 않는 상황이 많이 발생해 재정 계획에 신중을 기해야 한다. <Illustration by Robert Neubecker/The New York Times>