트럼프 리스크·달러 약세 영향

미국에 편중됐던 글로벌 투자 자금이 연초 신흥국 증시로 이동하고 있다. 도널드 트럼프 미국 행정부의 예측 불가능한 정책 리스크와 달러 약세 기조가 맞물리면서 브라질과 남아프리카공화국 증시가 사상 최고가를 경신하는 등 ‘비(非)미국 자산’으로 머니무브(자금 이동)가 가속화하는 양상이다.

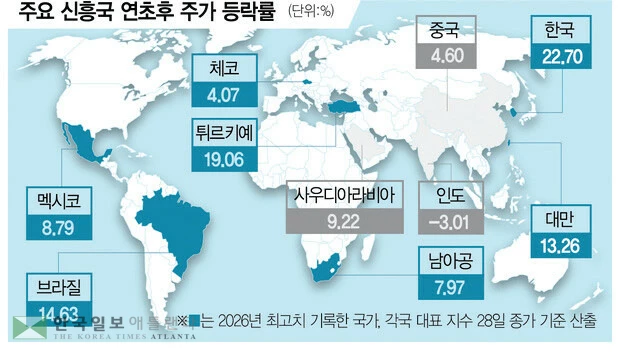

30일 니혼게이자이신문에 따르면 1월 글로벌 자산 시장에서는 금과 원유 등 원자재와 함께 신흥국 주식의 상승세가 두드러졌다. 모건스탠리캐피털인터내셔널(MSCI) 신흥국 주식 지수는 이달 들어서만 10% 넘게 상승하며 일본 닛케이평균주가, 유럽 스톡스600, 미국 스탠더드앤드푸어스(S&P500) 상승률을 모두 웃돌았다.

이러한 자금 이동의 주된 원인은 미국의 불확실성이다. 트럼프 대통령이 미 연방준비제도(Fed·연준)에 금리 인하를 압박하고 그린란드 매입 문제로 유럽과 갈등을 빚는 등 정책 리스크가 고조되자 투자자들이 미국 주식 비중을 조정하고 나선 것으로 풀이된다.

미 씨티그룹은 최근 ‘미국 내 분산투자 부활하나’라는 보고서에서 “자산 배분 재검토가 활발해질 것”이라며 분산투자처 중 하나로 신흥국 주식이 선택되고 있다고 분석했다. 한 자산운용사 관계자는 “미국 성장세는 우수하지만 트럼프로 인한 지정학적 불확실성이 커서 신흥국으로 투자처를 옮기려 한다”고 말했다.

대표적인 투자처가 브라질 증시다. 브라질 증권거래소에 따르면 연초부터 이달 23일까지 외국인투자가의 순매수액은 177억헤알(약 4조 9,000억원)에 달해 3주 만에 지난해 연간 실적의 절반을 채웠다. 인플레이션 진정으로 중앙은행이 금리 인하에 나설 것이라는 기대감이 투자심리를 자극했다.

남아공 증시는 자원 가격 상승을 호재로 광산 관련주가 오르며 매수세가 유입됐다. 이 밖에 한국과 대만 증시는 인공지능(AI) 산업 성장에 따른 수혜 기대감으로, 체코 등 동유럽 증시는 독일의 확장재정과 유럽 내수 회복의 낙수 효과를 누리며 상승세를 탔다.

다만 신흥국 증시의 경우 미국의 금리 인하 기대가 후퇴하고 달러가 강세 전환하면 조정을 받을 우려가 있다. 갑작스러운 제도 변경이나 정부 개입 같은 리스크도 존재한다. 실제로 28일 MSCI의 ‘기업 정보 공개 불투명성’ 지적 직후 인도네시아 증시가 급락했다.

글로벌 자금의 ‘투자 지도’에 이어 기업들의 ‘탈(脫)미국 무역 지도’ 구축도 속도를 내고 있다. 미국 동맹국들은 수십 년간 미국 중심으로 짜인 무역망을 빠르게 재편하며 트럼프 리스크 분산에 나섰다. 유럽연합(EU)과 중국의 긴장 관계에도 불구하고 지난해 독일 기업의 중국 투자는 4년 만에 최고치를 기록했다.

폭스바겐이 중국 안후이성 허페이에 40억유로(약 5조원)를 들여 독일 외 최대 규모의 연구개발(R&D)센터를 설립한 것이 대표적이다. EU와 인도가 19년 만에 자유무역협정(FTA)을 맺은 것도 같은 맥락으로 해석된다.

기업들의 이 같은 전략은 미국 대체 시장으로 각광받는 중국의 내수 시장 분위기에 따라 좌우될 수 있다. 미국이 기업들의 신시장 발굴에 반발해 관세나 군사 협력 등을 무기로 이러한 움직임을 차단할 가능성도 배제할 수 없다.

<서울경제=송주희·박윤선 기자>