모기지 이자율이 3% 미만으로 여전히 매우 낮다. 이자율이 이처럼 낮아지면 주택 구입 수요는 물론 재융자 수요도 치솟는다. 실제로 지난해 전체 모기지 신청 중 재융자가 차지한 비율이 구입 목적의 대출보다 높았고 재융자 발급액도 사상 최대 규모를 기록했다.

그럼에도 불구하고 주택 보유자 중 상당수는 아직 재융자를 실시하지 않는 것으로 조사되고 있다. 최근 경제가 회복세를 타면서 이자율도 오를 것이란 전망이 우세하다. 따라서 아직까지 재융자를 실시하지 않은 주택 보유자들은 이자율이 본격적으로 상승하기 전에 재융자 혜택을 한 번쯤 따져보면 좋다고 전문가들이 권유하고 있다.

이자율 0.5% 이상 낮출 수 있다면 고려해볼만

상환 기간, 손익분기점 등 따져 본 뒤 결정

◇ 지난해 재융자 사상 최대 2조 8,000억 달러

코로나 팬데믹 기간 중 모기지 이자율이 바닥으로 떨어지면서 지난해 근래 보기 드문 재융자 붐이 일었다. ‘모기지 은행업 협회’(MBA)의 집계에 따르면 지난해 재융자 발급액 규모는 무려 약 2조 8,000억 달러로 사상 최대치를 기록했다. 이 같은 재융자 러시는 최근까지도 이어져 8월 둘째 주 재융자 신청 건수는 전체 모기지 신청 건수 중 약 67%를 차지했다.

이처럼 재융자 신청기 기록적으로 증가했음에도 불구하고 여전히 상당수의 주택 보유자들 재융자에 나서지 않은 것으로 나타났다. 모기지 시장 조사 기관 블랙 나이트의 분석에 따르면 7월 22일 기준 약 1,500만 명에 달하는 모기지 대출자가 재융자를 통해 이자율을 최소 약 0.75% 포인트 낮출 수 있는 자격을 갖추고 있고 이들이 재융자에 나설 경우 월 약 45억 달러에 달하는 모기지 페이먼트가 절약되는 효과가 발생한다.

재융자 실시에 따른 혜택의 폭이 어느 때보다 큰 것은 확실하지만 재융자를 실시한다고 누구나 다 혜택을 받는 것은 아니다. 재융자를 실시하는 목적과 접근 방법에 따라 혜택의 폭이 결정되고 때로는 오히려 손해가 발생하기도 한다. 따라서 재융자에 관심 있는 주택 보유자는 재융자 내용과 절차부터 이해하는 것이 중요하다고 전문가들은 조언한다.

◇ 기존 이자율보다 0.5%~1% 포인트 낮추면 혜택

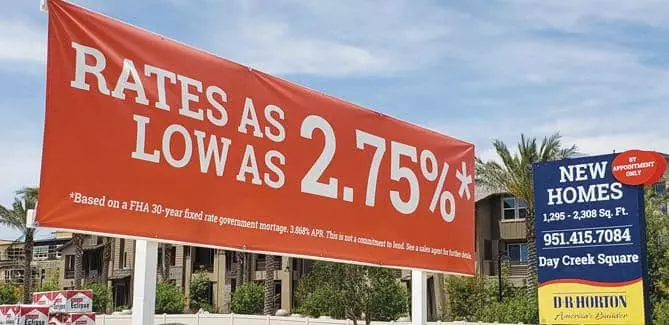

모기지 이자율이 상당 기간 3% 아래를 밑돌고 있다. 8월 넷째 주 30년 만기 대출에 적용되는 고정 금리는 평균 약 2.87%로 전주(2.86%)와 비슷한 수준에서 머물렀다. 이처럼 낮은 이자율이 단기간 내에 급등할 것이란 전망은 낮지만 올해 말부터 서서히 오를 것으로 보는 전문가가 많다. 과연 재융자에 나서야 하는 가를 판단하는 방법 중 현재 적용받고 있는 이자율과 비교하는 방법이 있다. 재융자를 실시했을 때 현재 적용받는 이자율보다 최소 0.5%~1% 포인트 낮출 수 있다면 재융자 실시로 인한 혜택이 있다고 판단된다.

현재 모기지 대출액이 30만 달러 남아 있는 주택 보유자가 재융자를 통해 이자율을 기존 3.75%에서 3.25%로 0.5% 포인트 낮출 경우 월 84달러, 연간으로는 1,008달러에 달하는 모기지 페이먼트를 절약할 수 있다. 만약 기존 이자율보다 1% 포인트 낮아진 2.75%의 이자율로 갈아탄다면 모기지 페이먼트 절약 금액은 월 165달러, 연간 1,980달러로 두 배로 늘어난다.

◇ 재융자 혜택 상당 기간 지나서야 발생

재융자 실시 전 고려할 점은 재융자 손익분기점이다. 재융자를 실시하려면 여러 비용이 발생한다. 수수료는 적게는 대출액의 약 3%에서 많게는 약 6%에 달한다. 수수료 항목으로는 ‘융자 수수료’(Origination Fee), 신청 수수료, 감정 비용, 인스펙션 비용, 타이틀 비용 등이 있다. 일반 주택 보유자들에게 적지 않은 비용 부담으로 재융자에 선뜻 나서지 못하는 이유 중 하나다. 따라서 재융자 실시 후 돌아오는 혜택이 재융자 실시로 나간 비용보다 낮다면 금전적 손실이 발생하기 때문에 재융자를 실시하지 않는 편이 낫다.

재융자를 실시한 뒤 기대되는 혜택은 바로 발생하지 않고 일정 기간이 지난 뒤에야 발생하기 시작한다. 따라서 혜택이 발생하기 시작하는 손익분기점이 언제인지 알아보는 것이 중요하다. 재융자 손익분기점은 재융자 비용을 재융자 후 매달 절약되는 금액으로 나누면 간단히 계산할 수 있다. 재융자 비용이 6,000달러로 매달 약 100달러의 페이먼트가 절약된다면 손익분기점은 60개월(5년)이 되는 시점이다. 이 손익분기점까지 걸리는 기간이 짧을수록 재융자 혜택이 크기 때문에 재융자 실시가 적극 고려된다고 할 수 있다.

◇ 페이먼트 인하는 30년, 조기 상환은 15년

재융자를 실시하면서 반드시 30년 만기 대출을 받을 필요는 없다. 30년 만기로 재융자를 받게 되면 대출 상환기간이 그만큼 연장되기 때문에 상환 기간을 앞당기는 것이 목적이라면 15년 만기 대출이 고려된다. 다만 15년 만기로 갈아탈 경우 월 페이먼트 금액이 기존보다 크게 오르기 때문에 재융자 후 예상되는 페이먼트 금액 지불할 능력이 있는지를 먼저 따져봐야 한다.

30년 만기 대출자가 주택 구입 10년 뒤 재융자를 하면서 다시 30년 만기 대출을 받는다면 총 40년간 대출을 갚아 나가야 하는 셈이다. 만약 재융자를 실시하는 목적이 매달 상환하는 페이먼트 금액을 낮추기 위한 것이라면 다시 30년 만기 대출을 선택해도 큰 문제는 없다. 하지만 주택 보유자의 연령대가 높아 대출 상환을 앞당기는 것이 재융자 실시 목적이라면 30년 대시 15년 만기로 갈아타는 것이 적절하다.

◇ ‘크레딧, 부채, 에퀴티’에 따라 이자율 결정

재융자 혜택이 확실하다고 해서 누구나 다 재융자에 나설 수 있는 것은 아니다. 주택 구입 시와 마찬가지로 일정 자격을 갖추고 있어야 재융자를 받을 수 있고 좋은 조건도 기대된다. 은행이 가장 먼저 따지는 기준은 재융자 신청자의 크레딧 점수다. 재융자를 신청하려면 크레딧 점수가 적어도 620점을 넘어야 하지만 낮은 이자율을 기대하기는 힘들다. 가장 좋은 조건의 이자율을 받으려면 크레딧 점수가 최소 740점을 넘어야 한다. 크레딧 점수가 기존 모기지 대출을 받을 당시보다 떨어진 경우에도 좋은 조건의 이자율을 받기 힘들기 때문에 재융자 신청 전 먼저 확인해보는 것이 중요하다.

부채 비율이 너무 높아도 재융자가 거절된다. 일반 재융자의 경우 ‘총부채상환비율’(DTI)을 최고 43%까지로 정하고 있다. FHA 재융자의 경우 DTI 기준이 약 50%까지 되는 경우도 있다. 어떤 형태의 재융자를 실시하든 DTI 비율이 낮을수록 재융자 확률이 높아지기 때문에 재융자 신청 전 부채 비율을 최대한 낮추면 도움이 된다. 보유 주택의 ‘자산’(Equity) 비율이 너무 낮아도 재융자 신청이 거절된다. 재융자를 신청하려면 주택 자산 비율이 최소 20%를 넘어야 한다. <준 최 객원기자>

![[하메네이 사망] 파키스탄서 미 영사관 습격 시도…9명 총격 사망](/image/290994/75_75.webp)

![[집중진단/ 유학생들 한국 ‘유턴’ 실태] 고환율·비자 강화에 유학·취업 포기 줄잇는다](/image/290832/75_75.webp)