로스 IRA 저축 . 401(k) 인출시기 조절 등 세율 낮춰야

많은 미국인 근로자들이 평생 일을 하며 소셜시큐리티 시스템에 세금을 낸다. 그런데 은퇴를 해도 세금을 내야하는 사람들이 있다. 일정 수입 이상의 소득이 있다면 소셜시큐리티 연금의 일부가 과세 대상이 되기 때문에 적지 않은 은퇴자들 자신이 받는 소셜시큐리티 연금의 일부를 세금으로 내기도 한다. 세금이야 당연히 내는 것이라고 생각하겠지만 은퇴 후 수입이 적은 사람들에게 적지 않은 부담이 될 수 있다. 다음은 은퇴후 세금을 줄이거나 피할 수 있는 방법을 전문가들의 설명을 토대로 정리한 것이다.

■과세 기준 이하로 유지한다.

조정후 총수입(adjusted gross income·AGI)와 비과세 이자수입, 그리고 소셜 연금의 절반을 합친 금액이 개인 2만5,000달러, 부부 3만2,000달러가 넘으면 소셜시큐리티 베니핏(소셜 연금) 역시 과세 대상이다.

과세 기준은 2가지다.

앞서 설명한대로 ‘AGI + 비과세 이자수입 + 소셜연금 절반’의 총 합계가 개인 2만5,000~3만4,000달러, 부부 3만2,000~4만4,000달러)라면 소셜 연금의 절반(50%)는 세금을 내야 하는 과세 소득이다.

또 총 합계가 개인 3만4,000달러 이상, 부부 4만4,000달러 이상이라면 소셜 연금의 85%가 과세 소득으로 잡혀 세금을 내야 한다.

‘센서블 머니’의 공인 재정플래너 대나 앤스파치는 “많은 은퇴자들이 소셜 연금의 최대 85%까지 세금을 내야한다는 사실을 알고나면 매우 놀란다”면서 “그나마 다행은 은퇴후 수입이 얼마나 되든지 간에 15%는 세금을 내지 않는다는 점”이라고 말했다.

하지만 수입이 매우 낮거나 소셜 시큐리티 연금이 은퇴후 유일한 소득이라면 보통 소셜 연금에서 세금을 떼지 않는다.

소셜시큐리티국에 따르면 2018년 3월 기준으로 미국인 은퇴 근로자의 평균 소셜 연금은 월 1,411달러, 년간 1만6,932달러다. 따라서 개인 수입 2만5,000달러 한계 보다 낮기 때문에 세금 낼 돈이 없다.

하지만 소셜 연금을 수령하는 미국인 근로자의 40%는 연금의 일부에서 연방 소득세를 내고 있다.

이 과세 소득 기준은 매년 인플레이션율에 따라 상향 조정되지는 않는다. 다시말해 해가 갈수록 소셜 시큐리티 연금에서 세금을 내는 은퇴자들이 더 늘어난다는 것이다.

■다른 은퇴 수입 조정한다.

소셜 연금 이외에 다른 은퇴 수입이 있는 사람들은 소셜 연금에서 세금을 낼 가능성이 매우 높아진다.

연금(펜션) 지불금, 저축 및 투자 구좌에서 발생하는 배당금이나 이자 수익, 파트타임 직업을 갖고 있다면 거기서 얻어지는 수입, 전통 IRA나 401(k)에서 70.5세 이상이면 반드시 찾아 써야 하는 최소인출금(RMD) 등등. 이같은 수입이 있다면 소셜 연금의 상당부분이 과세 소득으로 잡혀 세금을 낼 확률이 높다.

■RMD 기부하기

70.5세부터 받기 시작하는 RMD는 고소득 은퇴 노인들에게 큰 부담으로 작용할 수 있다. 과세 소득이 높아져 메디케어 보험료를 더 많이 낼 수도 있다. 이 RMD를 줄여 과세 세율을 낮추는 가장 좋은 방법이 자선단체 기부다.

블랭큰십 대표는 “RMD를 자격이 되는 자선 단체에 기부하면 세금 보고 때 과세 소득에서 면제되거나 부분 면세 될 수 있다”면서 “수입으로 포함되지 않아 소셜 연금에도 영향을 주지 않는다”고 말했다.

■로스 IRA에 저축하기

로스 IRA와 로스 401(k)는 세금을 낸 후의 수입에서 적립되는 은퇴 플랜이다. 따라서 찾아 쓸 때 더 이상의 세금을 내지 않는다. 특히 적립된 돈을 투자해 받는 수익에 대해서도 면세 된다. 로스 플랜은 59.5세 이전 인출시 벌금 규정에도 해당되지 않는다.

하지만 5년 이상 구좌를 가지고 있어야 한다. 따라서 로스 플랜에서 인출하는 돈은 비과세 소득이므로 AGI에 포함되지 않기 때문에 소셜 연금 세금에 영향을 주지 않는다.

참고로 로스 IRA는 RMD 규정에 적용받지 않지만 로스 401(k)는 적용되므로 70.5세 부터는 찾아 써야 한다. 정리한다면 로스 IRA 어카운트는 나중에 사용한다. 과세 대상인 일반 IRA나 401(k) 구좌에서 먼저 돈을 찾아 쓴다면 소셜 연금의 과세 비율을 낮출 수 있는 방법이 된다.

■주별 세금 규정에 유의하기

대부분은 주정부는 소셜시큐리티 연금에 세금을 부과 하지 않는다. 그러나 미국내 13개 주는 세금을 받는다. 물론 저소득층은 일부 예외를 두긴 한다. 과세 주로는 콜로라도, 코네티컷, 캔자스, 미네소타, 미주리, 몬태나, 네브래스카, 뉴멕시코, 노스다코타, 로드아일랜드, 유타, 버몬트, 웨스트버지니아이다.

■소셜시큐리티 세금 원천징수

소셜시큐리 연금에서 세금을 내야 할 경우 IRS에 분기별 예상 세금을 내거나 월 연금 페이먼트에서 연방 세금을 원천징수해도 된다.

세율은 월 연금액에서 7, 10, 12, 22%로 공제할 수 있다. 하지만 이외의 비율이나 고정 금액은 허용되지 않는다. 세금을 미리 원천 징수해 두는 것이 매 분기다다 세금을 내는 방법 보다 훨씬 편리할 수 있다.

■IRA 구좌 돈부터 찾아 쓴다

60대에 소셜 연금을 받기 전 은퇴 구좌에 있는 돈부터 찾아 쓰는 방법이다.

전통 은퇴저축 플랜 IRA는 59.5세부터 벌금 없이 돈을 찾아 쓸 수 있다. 어떤 경우에는 55세부터도 가능하다. 물론 70.5세까지 한푼도 찾아 쓰지 않아도 된다.

연금 신청 전에 전통 IRA나 401(k)에서 돈을 찾아 쓴다면 소셜시큐리티 소득세를 줄일 수 있을 것이다.

소셜 시큐리티 연금 신청 전략을 분석하는 회사인 ‘소셜시큐리티 솔루션스’의 윌리엄 메이여 대표는 “많은 은퇴자들이 어떤 펀드를 먼저 사용할지에 놓고 순서를 바꾸면서 소셜 시큐리티 연금의 과세 비율을 낮춘다”고 설명했다.

그는 또 “중간 수입의 은퇴자라면 소셜 시큐리티 연금을 받기 전 IRA 구좌에서 돈을 찾는 것을 생각할 필요가 있다”고 덧붙였다.

이럴 경우 두가지 효과를 동시에 볼 수 있다.

IRA에 남겨진 잔고가 줄어들면 70.5세부터 받아야 하는 RMD 금액도 줄어들게 된다. 따라서 수입이 줄어들기 때문에 소셜 연금에 대한 과세 비율도 역시 낮춰진다. 구좌에 돈이 많이 남아 있으면 RMD로 찾아야 하는 금액도 커지게 된다. 결국 수입이 높아져 소셜 연금 중 과세 대상 비율은 더 높아진다는 말이다. 특히 소셜시큐리티 연금은 매년 인플레이션에 따라 늘어나게 되는데 과세 기준 금액이 변화가 없다면 결국 더 많은 과세 비율을 적용 받아 세금을 낸다는 것이다.

어떤 은퇴자들은 소셜시큐리티 연금을 신청하기 전 많은 금액을 찾는다.

또 어떤 은퇴자는 소셜 연금을 더 받기 위해 연금 수령을 70세까지 늦추는 대신 IRA에 적립된 돈을 찾아 쓰기도 할 것이다.

‘블랭큰십 재정 플래닝’의 짐 블랭큰십 공인 재정플래너는 “IRA나 401(k) 또는 기타 투자 수입이 많은 은퇴자들은 과세 기준을 낮출 수 있는 전략이 필요하다”고 조언했다. 그는 연금을 신청하기 전 얼마의 돈을 찾아 쓸 것인가를 잘 계산해 판단하면 세금으로 떨어져 나가는 소셜 연금을 크게 절약할 수 있다고 소개했다.

<김정섭 기자>

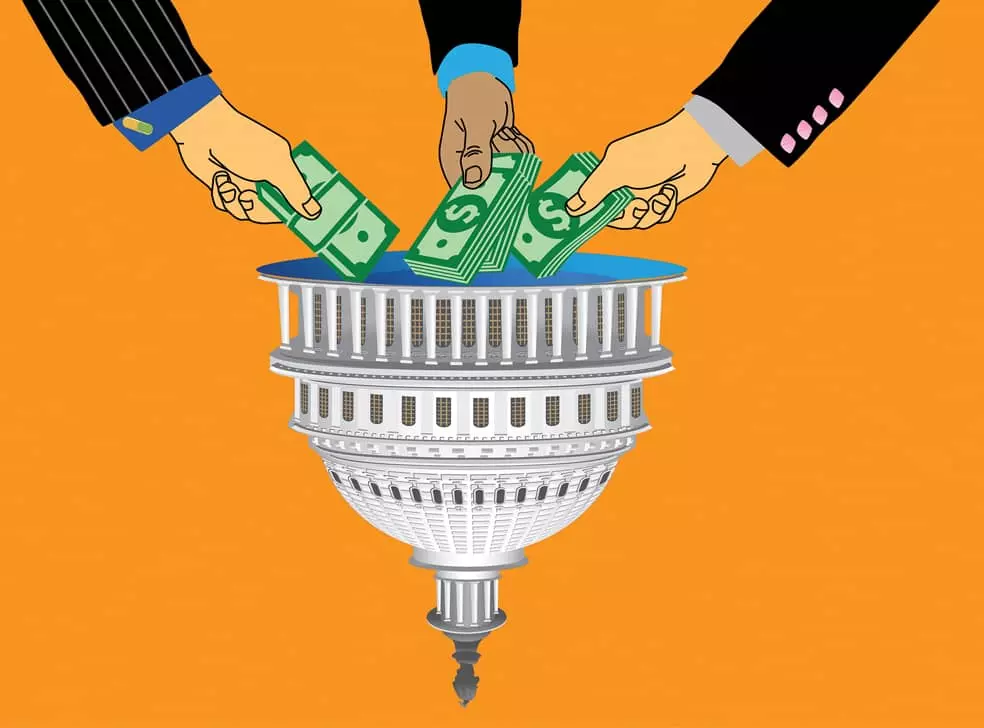

많은 은퇴자들이 소셜 연금에서 세금을 뗀다고 하면 몹시 놀라워한다. 일정 수입을 넘기면 연금의 일부가 과세 대상이 된다.

<Minh Uong/The New York Times>

![[주말 가볼 만한 곳] 로렌스빌, '2025년 신년 음악회' 등 5가지 이벤트](/image/279848/75_75.webp)