한인은행들의 자본금 규모가 지속적으로 증가하며 40억달러를 훌쩍 넘어 41억달러 규모에 육박했다. 이같이 커진 한인은행의 자본금 규모를 한인사회를 향한 대형 대출이나 전문 노하우를 요구하는 기업대출(C&I) 부문에 적용할 경우 한인경제를 업그레이드하는데 크게 기여할 것으로 기대되고 있다.

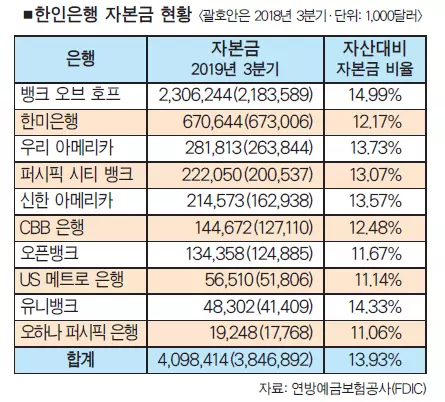

미 서부지역에서 영업하는 10개 한인은행들이 감독국인 연방예금보험공사(FDIC)에 보고한 자료에 따르면 2019년 3분기(9월30일 현재) 현재 총 자본금 규모는 40억9,841만달러에 달한다. 이는 전년 동기인 2018년 3분기의 38억4,689만달러에 비해 1년 만에 6.5%(2억5,152만달러)의 높은 증가세를 기록했다.

자본금 규모도 10개 한인은행 중 7개 은행이 1억달러대를 넘어섰다.

자산규모 154억달러로 미주 최대 한인은행인 뱅크 오브 호프의 자본금만 23억624만달러로 10개 한인은행 전체 자본금의 과반을 넘는 56.3%를 차지했다. 이어 자산규모 55억달러로 2위인 한미은행의 자본금이 6억7,064만달러, 우리 아메리카 은행이 2억8,181만달러로 세 번째로 많았다. 퍼시픽 시티 뱅크가 2억2,205만달러, 신한 아메리카 은행이 2억1,457만달러, CBB 은행 1억4,467만달러, 오픈뱅크 1억3,436만달러 등으로 1억달러 대를 가볍게 넘겼다.

또 3분기 현재 10개 한인은행들의 전체 자산 대비 자본금 평균 비율도 13.93%로 탄탄한 수준이다. 전년 동기의 13.76%에 비해서도 0.17%포인트 상승했다. 은행별로는 11%대에서 15%대까지 기록하며 감독국이 요구하는 최저 적정수준인 6%, 우수 수준인 8%를 훌쩍 넘겼다.

자본금은 은행 자본비율의 핵심 지표이자 은행감독 규정상 대출 건당 상한선 규모와 직결되기 때문에 감독국이 주시하는 가장 중요한 지표중 하나다. 자본금이 많은 은행, 즉 덩치(자산규모)가 큰 은행이 대형 대출도 더 할 수 있는 여력이 있다. 감독국 규정에 따라 통상 은행들은 티어 1 자본금과 티어 2를 합친 자본금의 최대 15%까지 무담보 개별 대출을 할 수 있다. 담보 대출의 경우 최대 25%까지 개별 대출을 할 수 있다.

전문가들은 이같이 커진 외형을 한인경제에 접목시키는 것은 한인은행들이 풀어야 할 과제라고 지적하고 있다.

우선 부동산 대출이나 SBA 대출 의존도를 줄이고 현금 등 유동자산을 기반으로 한 대출과 테크놀러지 대출 등 전문 노하우를 필요하는 전문 비즈니스 대출을 적극 모색해야한다는 지적이다. 전문가들은 이같은 활용을 위해 ▲최고경영진의 역량 강화 ▲전문인력 양성 ▲이자율 경쟁 ▲대출부서 직원들의 적극적인 자세가 필요하다고 조언했다.

이같은 인력 및 구조에 대한 투자가 자본금 규모면에서 수천만 달러의 대출을 할 수 있는 역량으로 연결될 수 있고 주류은행과의 경쟁에서도 이길 수 있다는 지적이다.

<조환동 기자>