인생 사이클과 은퇴계획 <끝>

여유 있는 여생 위한 적정 은퇴자금은 125만 달러

25세부터 매년 2천 저축하면 40년 후 100만 가능

50세 이후라도 추가불입금 적극 활용하면 늦지 않아

지난 12주 동안‘슬기로운 은퇴생활’에 필요한 여러가지 유용한 정보를 연재했다. 이번 주는 인생 사이클에 바탕을 둔 은퇴계획을 주제로 연재를 마치려고 한다. 한인들을 포함한 대부분의 사람들은 평생 4가지의 공통적인 걱정을 갖고 살아간다. 자녀의 대학 학비나 안정된 미래를 위해 어떻게 재정적 지원을 할 수 있을까, 갑작스런 장애나 병으로 인해 일을 할 수 없다면 치료비와 생활비를 어떻게 해결할 수 있을까, 사고나 질병으로 사망할 경우 남은 가족들의 생계를 어떻게 책임질 수 있을까, 은퇴 이후에 마땅한 소득이 없다면 어떻게 생계를 유지할 수 있을까 등에 대한 걱정이다. 이 가운데 현실적으로 제일 심각하게 다가오는 것은“과연 내가 여유있게 은퇴 생활을 즐길 수 있을까”라는 걱정일 것이다.

미국의 재정서비스 회사인 노스웨스턴 뮤추얼 조사에 따르면 2002년 현재 미국인들은 은퇴 후 여유있는 삶을 살기 위해 최소한 125만 달러의 은퇴자금을 저축해야 한다고 생각하는 것으로 나타났다. 이는 지난해에 비해 20%가량 오른 수치다. 반면 미국인들이 지금까지 모아 놓은 은퇴자금은 작년과 비교해 11% 줄어 든 평균 8만6,869달러로 조사됐다. 주식시장 급락으로 401(k)와 같은 은퇴계좌 잔고가 줄어 든 탓이다.

이 조사에서 10명 중 4명은 그동안 저축한 은퇴자금이 넉넉한 은퇴생활을 하기엔 충분하지 않다고 답했다. 또 10명 중 6명은 은퇴시기를 미뤄 더 많은 은퇴자금을 모으고 싶다고 응답했다.

2020년 출생자를 기준으로 한국인들의 기대 수명은 평균 83.5세다. 65세 남성이 87세까지 살 확률과 같은 나이 여성이 89세까지 생존할 확률은 50%다.

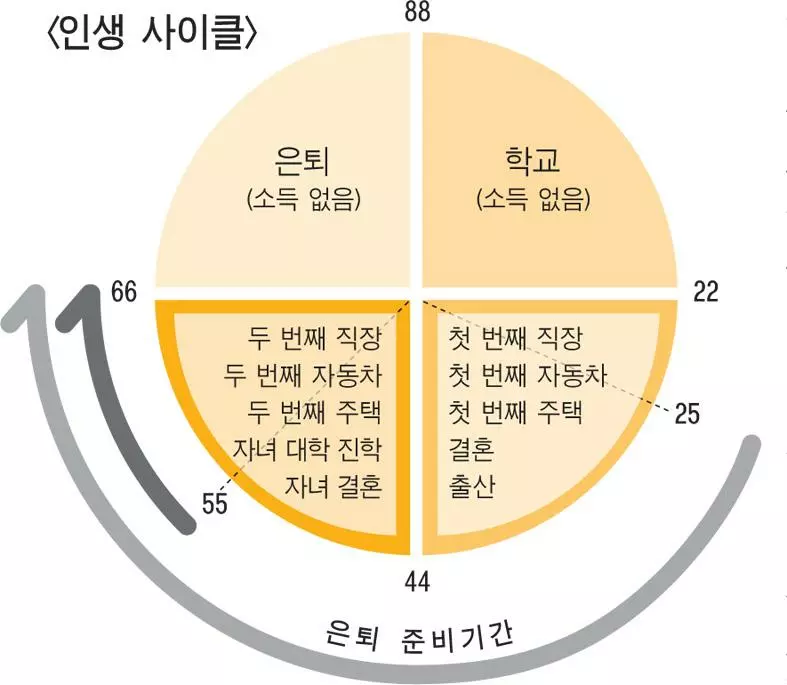

현재 25세인 홍길동씨가 66세에 은퇴해 88세까지 산다고 가정하고 그의 인생 사이클을 살펴보자. <그래픽 참조>

22세까지는 홍씨가 학교를 다니느라 별다른 소득이 없었던 시기다. 홍씨는 22세에 대학을 졸업하고 첫 자동차를 사고 버젓한 직장도 잡았다.

홍씨가 인생의 반환점을 도는 44세 이후에는 연봉을 더 주는 직장으로 옮기고, 차도 바꾸고, 학군이 좋은 곳으로 이사를 가고, 자녀가 대학에 진학하고 결혼도 해야 하는 시기다. 66세에 홍씨가 은퇴할 경우 소셜연금과 은퇴저축 외에는 소득이 없어지게 된다.

즉, 홍씨가 88세까지 일생을 사는 동안 절반은 소득없이 살아가며, 소득이 창출되는 남은 절반의 기간 동안 열심히 저축을 해서 은퇴 후 삶을 대비해야 하는 것이다.

최근 한국 통계청은 흥미로운 통계를 발표했다. 한국인들은 평균 27세부터 소득이 소비보다 많아지는 ‘흑자의 삶’을 살게 되다가 은퇴가 임박한 61세부터는 다시 ‘적자 인생’으로 접어들었다.

통계청에 따르면 국민 1인당 생애주기 적자는 16세에 전체 생애주기 중 가장 컸다.

적자 규모는 연령이 오를수록 감소해 27세부터는 흑자로 전환되는 것으로 파악됐다.

1인당 노동소득은 42세에 고점에 도달하는 것으로 나타났다. 흑자 규모는 43세가 가장 컸다. 43세부터 노동소득이 점차 줄어들어 61세부터는 은퇴 등의 영향으로 다시 적자가 발생하는 것으로 나타났다. 미국에 사는 한인들의 삶과 비교해도 큰 차이가 나지 않는다.

‘은퇴준비는 경제 활동이 왕성한 시점을 고려해 빠르면 빠를수록 좋다’는 이야기는 바로 이같은 현실에서 나오는 것이다. 만약 홍씨가 25세부터 은퇴준비를 시작한다면 40년간 차근차근 준비할 수 있다. 하지만 55세부터 홍씨의 은퇴준비가 시작된다면 그에게 남은 기간은 10년으로 줄어 든다.

25세인 홍씨가 앞으로 40년 동안 매년 2,000달러를 저축해 10%의 수익률을 올린다고 가정하자. 홍씨가 저축한 원금은 총 8만달러인데 40년 후 그가 65세가 됐을 때 은퇴계좌 밸런스는 97만3,704달러로 늘어난다. 반면 홍씨가 10년 후인 35세부터 65세까지 30년간 저축했다면 원금은 6만 달러, 밸런스는 36만1,887달러다.

젊은 시기에 은퇴계획을 시작하지 못해 내게 남은 기간이 5년 혹은 10년에 불과하다면 은퇴준비를 포기해야할까? 그렇지 않다. 시간이 짧아진 대신 50세 이후 허용되는 추가 불입금 만큼이라도 더 저축한다면 부족한 은퇴자금을 모으는데 큰 도움이 될 것이다.

복리의 힘

복리효과를 잘 나타내는 계산법에는 ‘72의 법칙’과 ‘115’의 법칙이 있다.

72 법칙은 내가 저축한 원금이 2배가 되기까지 걸리는 기간을 계산하는 방식이다. 홍씨가 뮤추얼 펀드에 투자해 연 평균 10% 수익을 올렸다고 가정하면 원금이 2배가 되는 기간은 7.2년(72/10)이다.

115 법칙은 원금이 3배가 되는 기간을 계산하는 방식이다. 홍씨가 S&P 500 지수와 연동하는 인덱스 상품에 투자해 연 평균 8% 수익을 올릴 수 있다면 14.4년(115/8) 후에는 원금이 3배가 된다.

<노세희 기자>